【目次】クリックするとジャンプします

1.はじめに

皆さん、かなりご無沙汰しております。1年半、いや2年近く『希家おくべし』の連載投稿が空いてしまい申し訳ございません。

前回第10回の記事では当社の取引データと仮説を用いて独自分析を行い、京都の立地と物件種類による再建築不可物件の価格傾向を解き明かしました。

今回第11回と次回第12回は前後編の2部構成で、京町家を用いた不動産の節税スキームとして一定以上の所得がある方には最大の武器になりえる減価償却を用いた節税投資についてお話します。

前編では収支分析とスキームの理解に必要な所得税の基礎を説明し、後編では具体的な方法を解説していきます。

【膏薬図子の様子。町家が軒を連ね立ち並ぶ風景は、どこか懐かしいようで新鮮にも感じられます。見ていると何とも言えない京都情緒に包まれるこの京町家に節税のポテンシャルがあるとしたら・・・?】

2.不動産投資の収支分析について

不動産投資を始めるにあたり、物件特性を把握し、手取り収入をいかに増やすかが重要になってきます。

皆さんも決算書類である損益計算書や貸借対照表についてはご存じのことと思います。

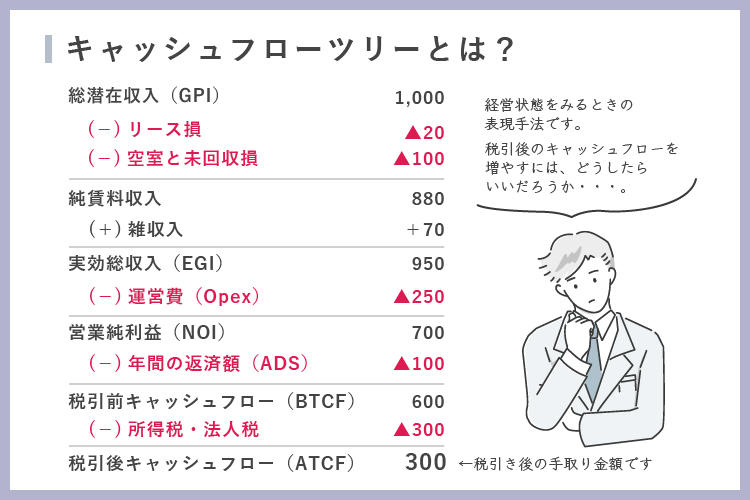

今回は損益ではなく、収支(資金の流れ)の観点から手元に残る収益部分を大きくするかを考えるのに役立つ、『キャッシュフローツリー』という分析方法を見ていきましょう。

専門用語について解説しておきますね。

『(-)リース損』とは、理想的な賃料が取れていないことによる損失になります。理想賃料と実際賃料との差です。

『(+)雑収入』とは、不動産以外の収入で自動販売機や駐車場などです。

『(-)運営費(Opex)』とは、管理費、修繕費、固定資産税、保険料など運営に関わる経費です。

『(-)年間の返済額(ADS)』とは、1年を通したローンの返済額のことです。

この図式を見ると、家賃を潜在的な賃料までに高め、空室や未回収損、運営費、ローンの返済額を減らすことが重要になるという事がわかります。

そして一般的に個人所得(給与所得、事業所得、不動産所得)が高い方は、所得税+復興所得税+住民税で課税総所得額(給与の額面とは異なります)に対して最高で約56%となる大きな課税の負担があります。

そのため『税引前キャッシュフロー』が大きくても、課税所得に対して56%もの税金を取られたのでは、不動産投資の効果が薄れます(先ほどの例では、50%の税率として計算しています)。

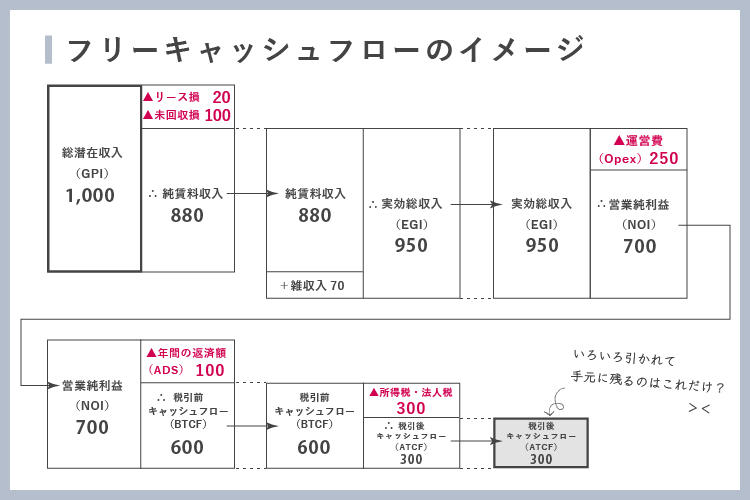

先ほどの表を、ボックス図にしてみました。

一定以上の所得がある方はこの税負担を上手くコントロールしたいというニーズが多くあります。

不動産投資の実務としては賃貸収入が一定額以上になる場合は不動産保有会社、あるいは不動産管理会社を設立、法人として運用し、税負担を抑えるのが不動産投資の王道ではあります。

しかし、経営者の給与所得や事業所得は、減らす・無くすことができないといった方も多く、個人の所得税対策のニーズがなくなるということはありません。

そこで今回ご紹介する減価償却を利用した節税スキームは、不動産投資を活用した所得税対策としてとてもパワフルな効果を生んでくれる方法です。

また法人税対策としても一定の利用価値があります。

ということで今回第11回(前編)は収支分析を踏まえたうえで、所得税の基礎と減価償却の概念について解説していきます。

次回の第12回(後編)にお話しする減価償却の応用と具体的な節税スキームを理解するために、しっかり基礎を固めていきましょう。

3.不動産投資に関わる所得税について

ここでは所得税の計算の仕組みについて簡単に説明し、経費として今回のお題の目玉である『減価償却費(げんかしょうきゃくひ)』が発生する不動産所得を中心にご説明いたします。

不動産所得とは税法上で10種類ある所得の中の一つで、家賃収入などが該当します。

『減価償却』とは税法上の概念で、固定資産を経費化する際に、一年で一括の経費とするのではなく、建物や設備の法定の耐用年数に応じて、段階的に経費として資産の簿価を減殺していく会計処理なのですが、ちょっと分かりにくいですよね...。

所得税の計算の流れが理解できないと減価償却を使った節税スキームの根本的な理解ができませんので、まず所得税の概要から順を追って簡単にご紹介したいと思います。

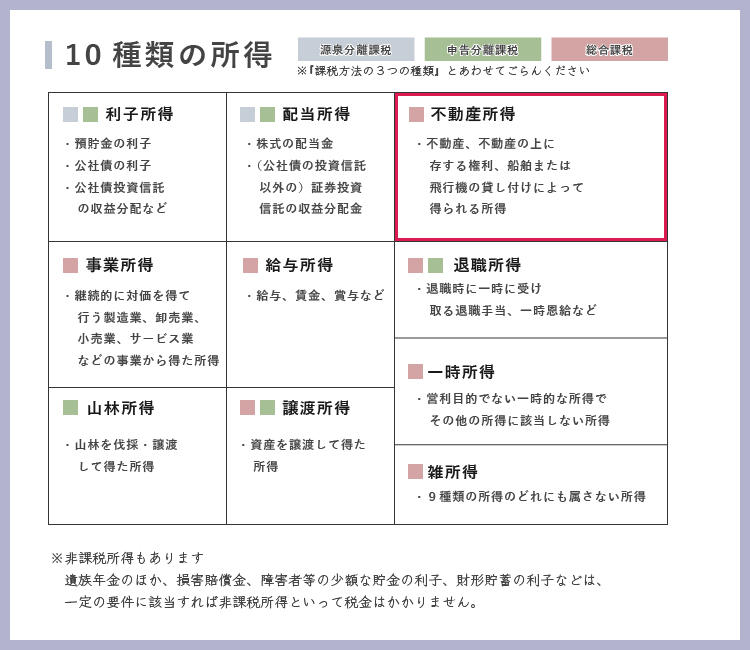

① 所得の種類と納税制度

所得税は、1年間に発生した所得とその税額を納税者が自身で計算し税務署に確定申告して納税する方法をとっています(これを申告納税制度と言います)。

所得の性質により10種類の所得に分類してその種類に応じた課税方法により課税されます。

所得の種類として給与所得、不動産所得、事業所得、一時所得、雑所得、譲渡所得、利子所得、配当所得、山林所得、退職所得 の合計10種類があります。

(当記事で主に取り扱うのは、赤線の四角で囲まれた『不動産所得』の部分です。)

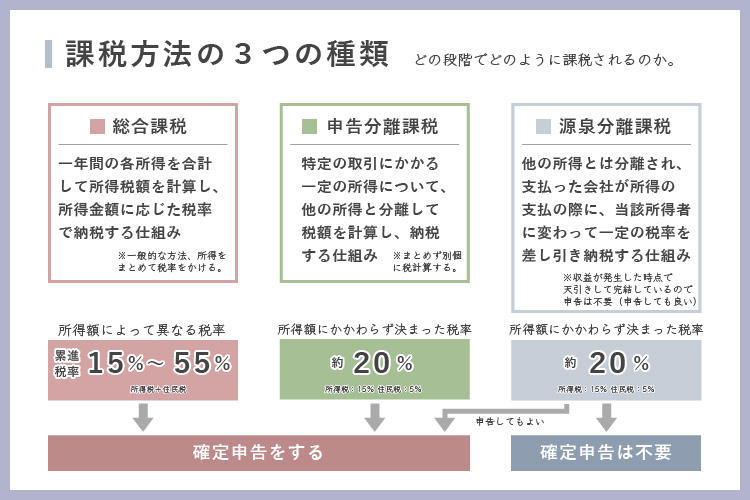

所得税の課税方法としては『総合課税』と『申告分離課税』と『源泉分離課税』があります。

原則的には各所得を合計する総合課税の方法によりますが、ある種の所得については確定申告による総合課税がなじまないことを理由に源泉分離課税になったり、政策的な配慮から特定の所得については単独で課税する申告分離課税の方法が取られたりするなど、税負担の公平が図られています。

② 所得税の計算方法について

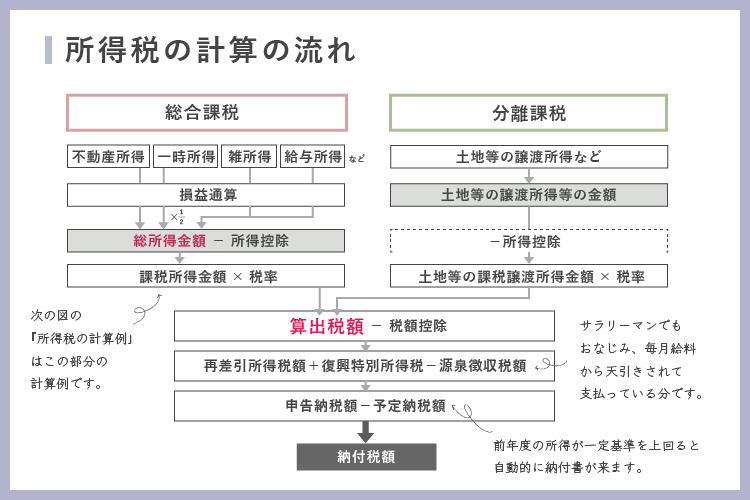

所得税の計算方法については、総合課税と分離課税に分かれて下図のような手順で進みます。

総合課税グループの課税総所得金額を算出するうえで、損益通算(そんえきつうさん)という概念があります。

この損益通算は総合課税グループに入る、給与所得、不動産所得、事業所得、雑所得、一時所得などの 所得を合算する手続きで、不動産所得や事業所得については必要経費次第では赤字となることもあり得ます。

損益通算では所得分類ごとの黒字・赤字を一定の条件下で合算することができます。

③ 不動産所得について

賃貸経営における家賃収入は総合課税グループの『不動産所得』となります。

『不動産所得』とは不動産もしくは不動産の上に存する権利、貸付けによる所得が該当します。

ちなみに売却から得られた所得は所得税法上、譲渡所得という別の分類となりますが、後述しますね。

賃貸住宅オーナーが行う不動産の貸付は原則として『不動産所得』になります。

同じ不動産の貸付でも、たまたま空いている家を貸している場合や一部屋を貸している小規模なものから、不動産の貸付を専門的に事業として行っている場合まで広範囲にわたります。

ここでは詳しくは触れませんが、事業所得であれば、規模の大小を問わず同じ扱いをされますが、不動産所得の場合はその特徴として貸付規模の大小で税務上の経費の取り扱いに差が設けられています。

すなわち事業的規模になれば不動産所得であっても、むしろ事業所得と同じように取り扱われ、事業的規模以外(業務的規模)であれば不動産所得であっても、むしろ雑所得に似た取り扱いとされるわけです。

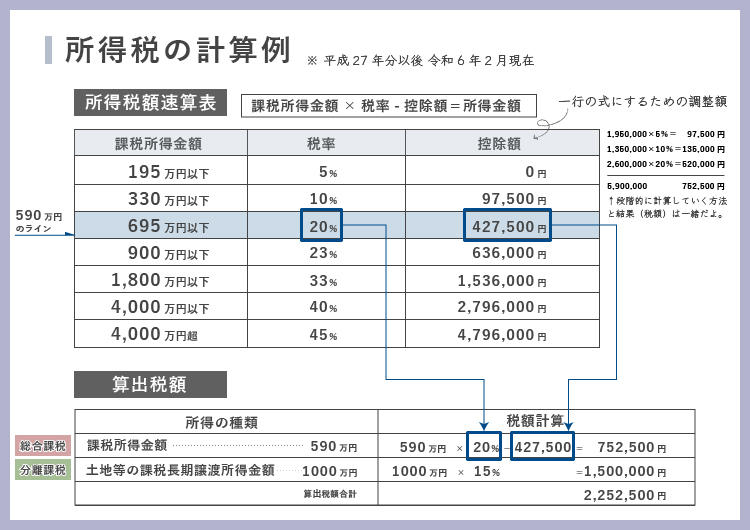

④ 税額はどのように計算するのか?

所得税(国税)と住民税(地方税)は、課税所得金額に税率をかけて計算します。

所得税は課税所得金額によって税率が変わります。

これを累進課税率(るいしんかぜいりつ)といいます。

具体的には下図のように課税所得金額が高いほど段階的に高い税率が適用される部分が増えていきます。

一方で住民税は一律10%の税率が適用されます(譲渡所得は除く)。

なお、東日本大震災の復興財源の確保を目的として令和19年(2037)までの通常の所得税とは別に復興特別所得税が課されます。

『復興特別所得税』は基準所得税額に2.1%を乗じて算出します。

『基準所得税額』とは、外国税額控除前の再差引所得税額のことです。

※税法の言葉遣いでよくでてくる『基準』という言葉は、税率計算の基準になる数値(所得額や税額)をさします。

『2.1%(税率)がかかる数値のことなんだな~』くらいに思っていてください。

不動産所得や給与所得などは、課税所得金額を基に累進課税率が考慮されたさきほどの速算表で所得税の算出税額を計算します。

一方、土地や建物などを売却したことによる『譲渡所得』は、他の所得と区分して(分離課税)、一般の長期譲渡所得なら20%(所得税15%、住民税5%)、短期譲渡所得なら39%(所得税30%、住民税9%)の税率により計算します。

短期・長期の区別は間違えやすいので要注意です。

1月1日現在で5年以上保有しているかどうかで短期/長期が判定されます。

⑤ 不動産所得の必要経費となるもの

税法上での減価償却の概念をお伝えする上で、不動産投資の実務的な面から話をしてみます。

不動産所得の金額は、総収入金額から必要経費を引いて計算します。

不動産の賃料から得られた不動産所得の必要経費には固定資産税、火災保険料、借入金の利息などがありますが、不動産所得の総収入金額に含まれるもの、必要経費に含まれるもの、含まれないもの取り扱いについて簡単に説明します。

不動産所得の金額の計算上差し引くことができる必要経費とは、総収入を得るために直接要した費用の額及びその年に生じた管理費その他業務上の費用の額とされています。

その主な必要経費には13種類があります。重要なので覚えておいてください。

必要経費となるもの

① 租税公課(不動産取得税、登録免許税、固定資産税、印紙税、事業税)

② 損害保険料

③ 借入金利子

④ 減価償却費

⑤ 修繕費

⑥ 管理費

⑦ 広告宣伝費

⑧ 交通費

⑨ 通信費

⑩ 新聞図書費

⑪ 接待交際費

⑫ 消耗品費

⑬ 税理士に依頼したときにかかる費用

などがあります。

次に必要経費にならないものを紹介しておきます。

この中では❼の資本的支出の修繕費の区別が重要になりますので、しっかり理解しておきましょう。

賃貸併用住宅の場合、➌が重要になります。

必要経費にならないもの

❶ 生計を一にする親族に支払う地代、家賃、借入金の支払利息

❷ 生計を一にする親族に支払う給与賃金(青色事業専従者給与は除く)

❸ 家事上の経費および家事関連費

❹ 所得税及び復興特別所得税、利子税、延滞税、各種加算税、印紙税の過怠税

❺ 都道府県民税、市町村民税、延滞金、各種加算金

❻ 罰金、科料、過料

❼ 資本的支出

❸に関してですが、業務の遂行上必要である部分を明らかに区分することができる場合は必要経費に算入可能です。

居住用部分は必要経費にはなりませんが、業務用としての賃貸部分は必要経費になります。

※固定資産税、損害保険料、水道光熱費、車輌関連費などが該当します。

4.不動産の減価償却について

『必要経費』とは先ほど難しく説明してしまいましたが、シンプルに言うと収入を得るために支払った対価(お金)のことです。

対応する収入がなければ、基本認められません。

先ほど申し上げた考え方でいうならば、賃貸用建物は賃貸収入を得るために必要不可欠なものなので、建築費は必要経費になります。

ならば、お金が出ていった期にまるまる経費化していいかというとそうではありません。

オーナーとしては建物決済時にお金がたくさん出て行ってしまうので「当期に全額経費化してその年の税金をなくしたい、少なくしたい!」と思うわけですがそうはいかないのです。

なぜなら、この賃貸用建物は建築後何十年にわたって毎年賃貸収入を生み出してくれるものだからです。

決済時に多額の現金を支払ったからと言って、建築した年にすべての建築費を必要経費にしてしまうのは合理的ではありません。

そうしてしまったらその建物を決済した初年度にドカーンと損失が出てしまい、なんのために帳簿管理や収益分析をしているのかわからなくなってしまいますよね。

そうしたもろもろの問題に対処すべく、会計や税法では一気に建築費として経費とするのではなく、まず『建物』を資産として記録しておき、少しずつ経費としていくという方法を取るのです。

その会計・税務処理を『減価償却(げんかしょうきゃく)』といいます。

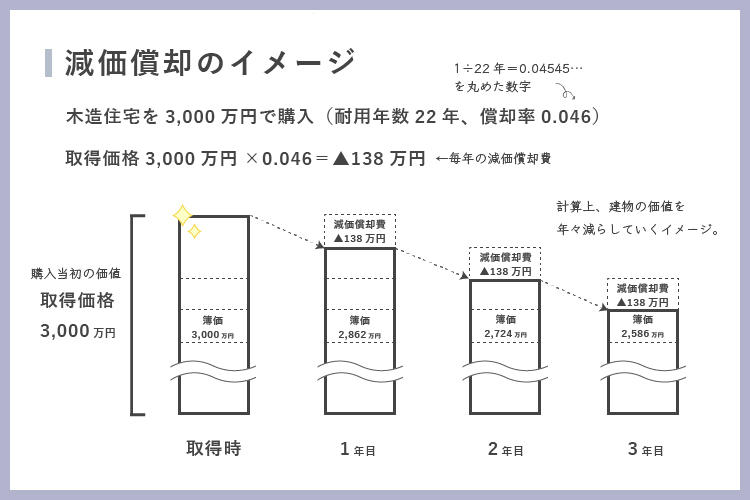

1月1日に、木造住宅を3,000万円で購入したことを例として、図をみてみましょう。

木造住宅(新築)の耐用年数(たいようねんすう)は22年です。

まず、購入時に3,000万円を建築費として経費化するのではなく、建物(資産)として3,000万円記録しておくのでしたね。

耐用年数とはものものしい言い方ですが、簡単に言えばこの建物は22年使えるだろうという、国税庁が見立てただいたいの年数です。

ではこの22年を使って、3,000万円を一気に経費とするのではなく少しづつ経費とするにはどうすればよいでしょうか?

3,000万円を22年で割り、1年あたりの額を出せばよいですね。

3,000万円÷22年=138万円/年 です。

(図解では、3,000万円×0.046(償却率)をかけていますが、同じことです)

初年度の決算で、138万円の『減価償却費』を計上します。

1年目の決算で建物の価値は3,000万円-138万円=2,862万円となります。

次の年の決算がきたら、再度138万円を『減価償却費』として経費化します。

2年目の決算で建物の価値は2,724万円になります。

このようにして毎年138万円づつ『減価償却費』として経費化していきます。

なんとなくイメージできますでしょうか?

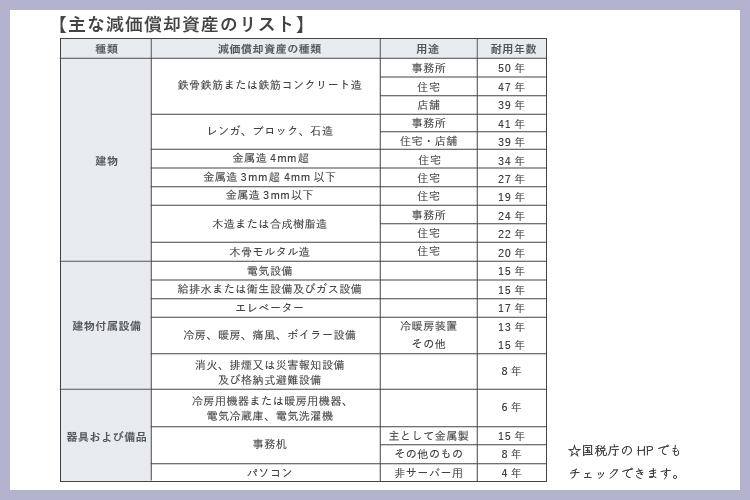

ちなみに構造ごとに耐用年数は異なるのですが、以下のように法定耐用年数が定められています。

【国税庁 よくある質問】主な減価償却資産の耐用年数(建物/建物附属設備)

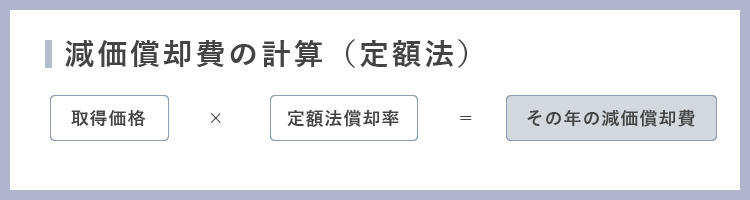

① 減価償却の方法-定額法-

減価償却の方法には『定額法』のほかにもう一つ償却の方法があるのですが、建物に関しては実質『定額法』しか使えないのでここではもう一方については割愛いたします。(気になる方は『定率法』で検索してみてください。)

具体的な算式は先ほど説明した通りですが、まとめると以下のようになります。

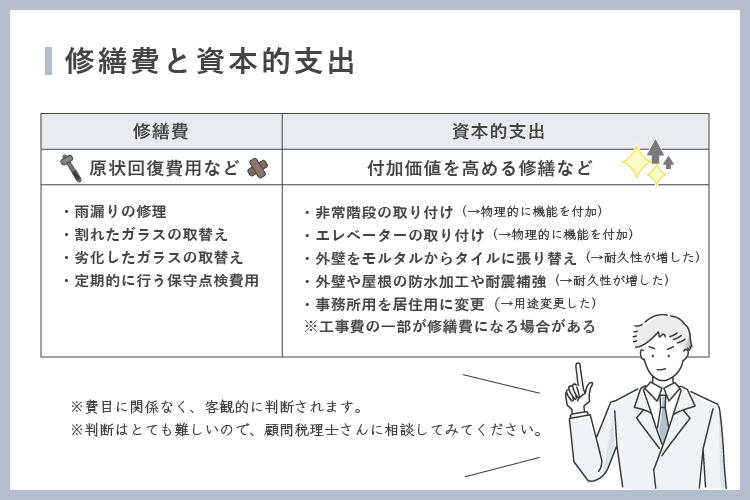

②『資本的支出(しほんてきししゅつ)』と『修繕費』の違いについて

賃貸用の建物や設備などの修繕費やメンテナンス費用は、不動産所得を得る必要不可欠な費用の為、原則として支出したときに『修繕費』として必要経費になります。

しかし修繕することで実質的に元の価値より上がった部分については一括で必要経費に計上できません。

追加で減価償却資産を購入したと考えて『資本的支出』に区分し建物として記録しなければなりません。

(先ほどの例でいうと、建物の3,000万円と同じように処理するイメージです。)

一つの工事の中でも、元の状態に戻した部分までは『修繕費』に、それ以上に使用可能期間が延びるなど、価値があがった部分については、『資本的支出』に区分し、建物として記録してから『減価償却』していきます。

資本的支出は修繕費とは異なり、支出した時に全額を必要経費にできず、減価償却資産に計上した上で減価償却することで法定耐用年数の期間を通して必要経費にすることになります。

しかしながら、修繕費と資本的支出の区分はとても難しいです。

修繕の名目には関係なく、その中身によって実質的に判断をされますが、詳しくは税理士さんにご相談くださいね。

5.さいごに

今回は不動産の減価償却を理解するうえで欠かせない、基本的な税金のルールを説明致しました。

第12回(後編)では、とてもパワフルな節税効果を持つ減価償却の応用編についてお話いたします。

「リノベーション中古住宅では減価償却はどうなるのか?」

「減価償却後に売却した時の収益性は?」

第12話の後半部分は中古リノベーション不動産投資による節税投資や資産形成をご検討いただける方に読んでいただきたく、「八清資産形成コンテンツ配信」に会員登録をしていただいた方のみ閲覧できる内容となりますが、悪しからずご了承ください。

お楽しみに!

6.関連リンク(あわせて読みたい!)

(希家おくべし! 第12話) 京都の不動産投資を語る 希家おくべし<第12話> 不動産投資における節税を考える(後編) ~減価償却×リノベ不動産の効果~

(希家おくべし! 第3話) 京町家投資のススメ①<概論>

人生設計から考える資産形成・京都のロジオク貸家のメリット 無料セミナー&ウェビナー ※終了しました。

6/29(土)10:30~ 西村直己による不動産投資セミナー開催。

不動産や税の専門家と共に、京都の不動産の特性や収益性について具体例を交え説明し、投資することによる資産形成上のメリットを多角的に解説します。

不動産投資で節税。無料セミナー&ウェビナー ※終了しました。

4/27(土)10:30~ 西村直己による不動産投資セミナー開催。

実情や実例を交えながら、中古リノベーション投資による節税についてお伝えします。

京都で不動産投資をお考えの方へ

築30年以上の不動産で 節税効果もある投資を。

京都で不動産の利活用に取り組む八清が投資用としての購入をサポートいたします。

コメント